このページでは資金調達率(英語名:Funding Rate/ファンディングレート)について解説しています。

- 資金調達率(ファンディング手数料)とはなにか

- なぜこのような仕組みがあるのか?

- 資金調達率から相場の何がわかるのか?

- 資金調達率をトレードの指標にするには

以下の目次から探している情報をチェックしてみてください。

資金調達率(ファンディング手数料)とは何か?

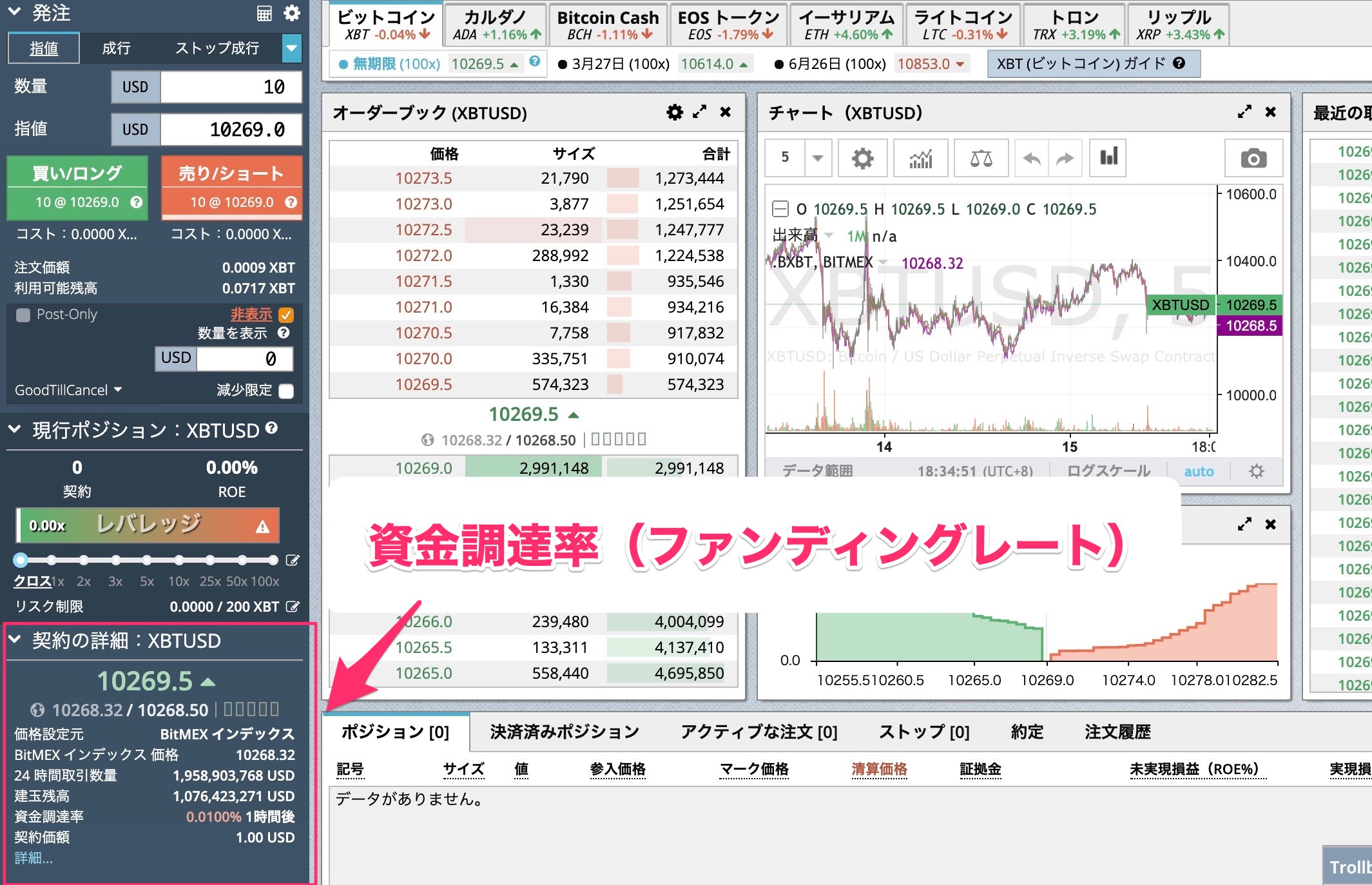

資金調達率はファンディング手数料を計算するために使われる料率です。「〜%」という形で表記され、BitMEXトレード画面に表示されているものです。

左の①に「資金調達率」が表示されています。マウスをかざすと②の画面になり「予測率」と表記が変わります。

この表示されている時間がくると資金調達率に応じたファンディング手数料が発生します。

※マイナスになる場合があります

ファンディング(Funding)手数料は1日3回発生

この資金調達率を元にしたファンディング手数料は1日3回、固定された時間に発生します。

日本時間の午前5時、午後1時、午後9時です。この時間にポジションを持っていた場合にファンディング手数料が発生します。

- ファンディング手数料の徴収

- 次回資金調達率の決定

この2つが1日3回行われます。

- 午前5時→午後1時の資金調達率が確定

- 午後1時→午後9時の資金調達率が確定

- 午後9時→午前5時の資金調達率が確定

資金調達率からファンディング手数料を計算する

では資金調達率を元にファンディング手数料はどのように計算するのでしょうか?実際に例を出して解説していきます。

画像では現在BTCのロングポジションを保有しています。

値の欄に0.8266XBTとありこれがポジションのBTC価格です。

これに資金調達率をかけたものがファンディング手数料になります。このポジションを保有したまま資金調達率0.01%を迎えたとします。

ファンディング手数料は以下のようになります。

0.8266XBT × 0.01% = 0.0000827BTC

1BTCが100万円と仮定するとおおよそ82円のファンディング手数料です。

そしてこのファンディング手数料は取引所ではなくショートポジションを持っている人に支払うというのがポイントです。

ファンディング手数料はトレーダー同士の資金移動

上記の例ではロングポジションかつ、資金調達率がプラス値のケースです。

資金調達率がプラスの場合はロングポジションがショートポジションへファンディング手数料を支払う形になります。

いわゆるトレーダー同士の資金移動なんですね。以下にファンディング手数料の関係についてまとめました。

- 資金調達率がプラス→手数料を支払う

- 資金調達率がマイナスの→手数料受け取る

ショートポジション保有者

- 資金調達率がプラス→手数料をもらう

- 資金調達率がマイナス→手数料を支払う

資金調達率がマイナスになると、従来の反対の処理になるので混乱しがちです。

ファンディング手数料は軽視できない

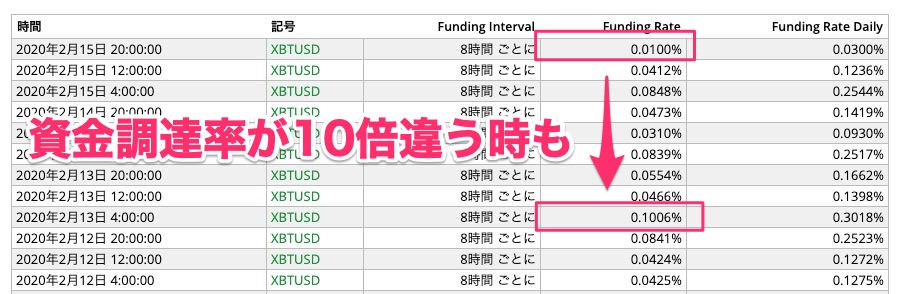

上記の計算例ではファンディング手数料が80円ほどでした。しかしこれが10倍になる時もあります。

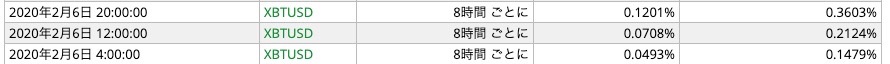

以下はBTCの資金調達率の履歴です。先ほどの0.01%に対して10倍の0.1%を記録している時もあります。

- 10XBT × 0.01% = 0.001BTC(1,000円)

- 10XBT × 0.1% = 0.01BTC(10,000円)

またそのポジションを保有し続ける限りファンディング手数料の発生は続きます。場合によっては手数料負けする可能性も出てきます。

そのため、資金調達率はトレードする際にもっとも気を配るべき部類の指標です。

しかし逆に考えると「ショートポジションをとればファンディング手数料がもらえるのでは?」という疑問が出てきます。

実はそう思わせることに資金調達率の存在理由があります。

そもそもファンディング手数料があるのか?これを解説していきたいと思います。

なぜ資金調達率(ファンディング手数料)があるのか?

一言でまとめてしまうと「実際のビットコイン価格に近づけるため」です。

BitMEXなどのデリバティブ取引所ではBTC現物そのものを取引しているわけではなく架空のBTCを取引しています。

しかし架空だからといって実際価格とあまりにも離れてしまうと商品として成り立ちません。

そこで実際のビットコイン価格から離れすぎないように引力のような役割を果たすのが資金調達率(ファンディング手数料)です。

ファンディング手数料が起こす変化

先ほどの例を出してみます。

- 10XBT × 0.01% = 0.001BTC(1,000円)

- 10XBT × 0.1% = 0.01BTC(10,000円)

もし次回の資金調達率が0.1%だった場合にトレーダーはどのように考えるでしょうか。

このようにロングポジションの決済(ショート)とファンディング手数料を受け取るためのショートが増加しビットコイン価格の下落圧力がかかります。

下落相場では反対のことが起きる

ビットコインの下落相場では上記の関係を反対にします。

弱気トレンドでショートが増加すると資金調達率がマイナス側に動きます。例をあげてみます。

- 10XBT × -0.01% = 0.001BTC(-1,000円)

- 10XBT × -0.1% = 0.01BTC(-10,000円)ショート側が支払う

ビットコインが過剰に売られると資金調達がマイナスになり、ロングポジション保有者がショート側からファンディング手数料受け取りになります。

このように資金調達率によるファンディング手数料を課すことで市場参加者のロング/ショートの方向性が調整される仕組みになっています。

ビットコイン価格の基準になる「インデックス価格」

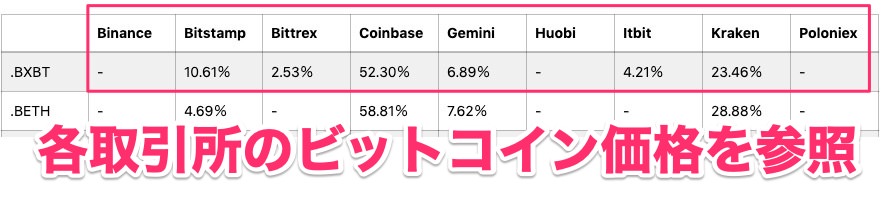

では何を基準に資金調達率が動くのかというと「インデックス価格」からどれだけ乖離(かいり)しているかで決まります。

チャート上にある赤線が実際のビットコイン価格に近いインデックス価格です。(日本語の「指標」の意味合いです)

BitMEXでは以下の画像のように複数の取引所のビットコイン価格を割合づけてインデックス価格を決定しています。

このインデックス価格を市場のビットコイン価格として参照しBitMEX上のビットコイン価格が乖離しすぎていた場合は資金調達率が変動します。

- インデックスBTC価格 < BitMEXのBTC価格 → 資金調達率上昇

- インデックスBTC価格 > BitMEXのBTC価格 → 資金調達率下降

・上がりすぎた→ロンガーの負担を増やす

・下がりすぎた→ショーターの負担を増やす

こんな風に理解すればOKです

厳密にいうとBTCと米ドルの金利差も資金調達率に影響するのですがここでは割愛します。詳細は公式ドキュメントに書かれています。

BitMEXの資金調達率から何がわかるのか?

資金調達率は市場のBTC需要(需給)を測る指標として使われます。また資金調達率をみているプレーヤーは多く、注目度という観点からも重要な指標です。

上がる → 買われている(BTC需要の増加)

下がる → 売られている(BTC需要の低下)

BitMEXの影響力から資金調達率の意味を考える

資金調達率はBitMEXの価格がインデックス価格からどれだけ乖離したかで求められます。

つまり資金調達率が上がり続ける(インデックス価格より高い状態が続く)ということは買い方向の加熱と言えます。

逆に資金調達率が下がり続けている場合は売り方向へ加熱していると言えるわけです。

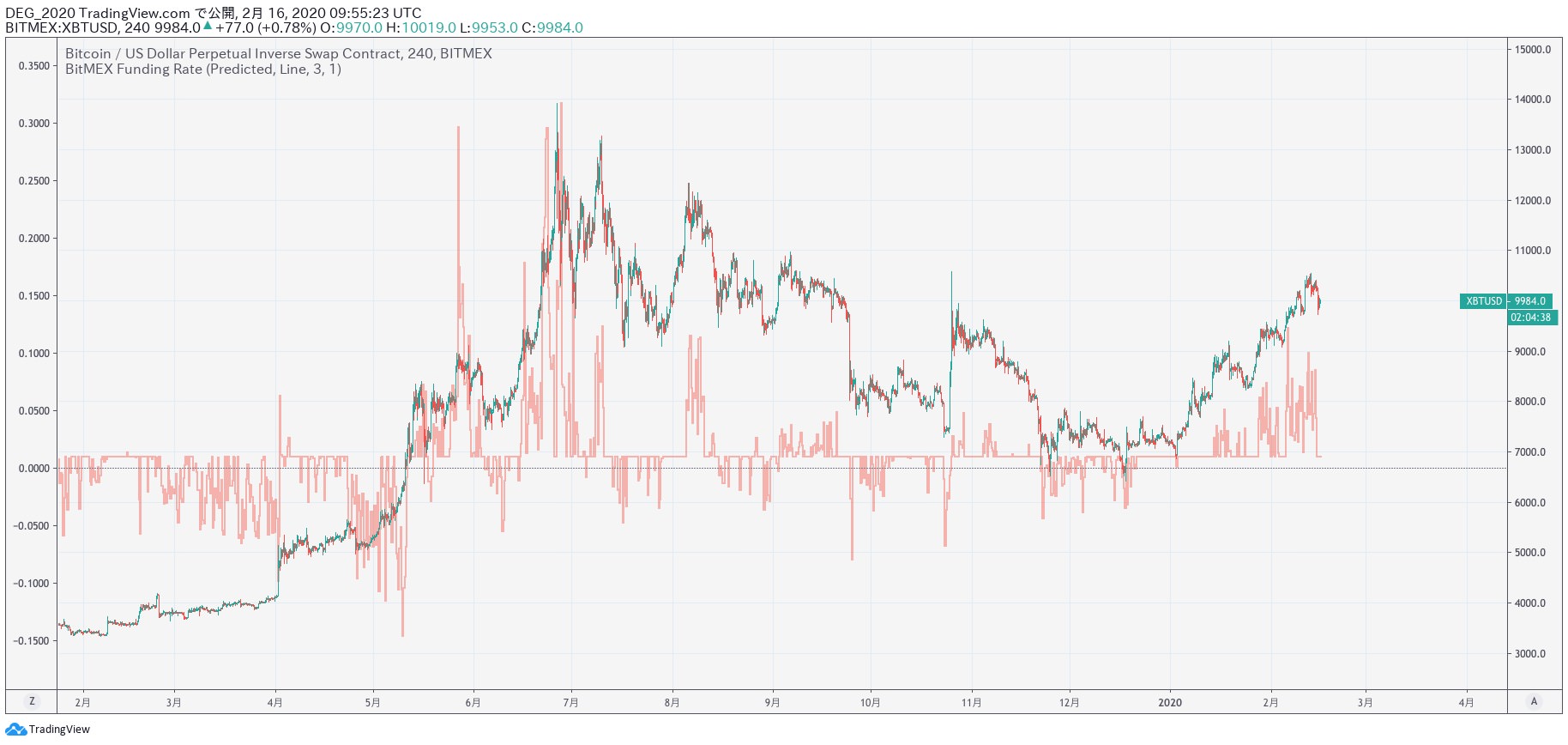

以下はBiTMEXのBTC2020年1月〜2月の1時間足チャート、赤線は資金調達率を表しています。

資金調達率が高騰しているのが見て取れます。調達率の高騰は「インデックス価格を超えて買われた」という意味になります。

よって「BitMEXで買い需要がかなり強かった」と言えます。

そしてBitMEXは世界一のデリバティブ取引所ということを考えるとこの買い需要で市場全体のビットコイン価格が押し上げたれたという予測がたちます。

このように資金調達率を通じて市場の需要を考察できます。

資金調達率が大きく変動する→トレーダーのポジション解消圧力の増加

また資金調達率はトレーダーに課せられた足枷のようなものです。

実際に計算していくとファンディング手数料がトレードに与えるインパクトは大きいことがわかります。

- 10XBT ×0.1201% = 0.012BTC(12,000円)

- 10XBT ×0.0708% = 0.00708BTC(7,080円)

- 10XBT ×0.0493% = 0.00493BTC(4,930円)

1日ポジションを保有しただけで約24,000円のファンディング手数料の支払いが発生します。

上記例からもわかるようにファンディング手数料がトレード利益を侵していきます。

つまり資金調達率が高騰すればするほどロングポジション解消の動機になるということです。

資金調達率をトレードの指標にするには

この資金調達率をトレードの指標に使うこともできます。最初に断っておくとあくまでも需給指標の1つでこれだけで相場の方向が決まるわけではありません。

買われすぎているからといってすぐに下がるわけでもないですし、その逆も然りです。

資金調達時間前後の値動きが激しくなる

資金調達率が高騰した場合はファンディング手数料を意識した値動きが多くなるのが特徴です。

このようにBitMEXのトレーダーの意向が資金調達前後の時間に交差し値動きが激しくなることが多くあります。

例えば買い需要が強いときは資金調達通過後の新規ロングが増加します(傾向)

よって資金調達直後にショートをするのは不利な逆張りになることが多くなります。

加熱指標としての資金調達率

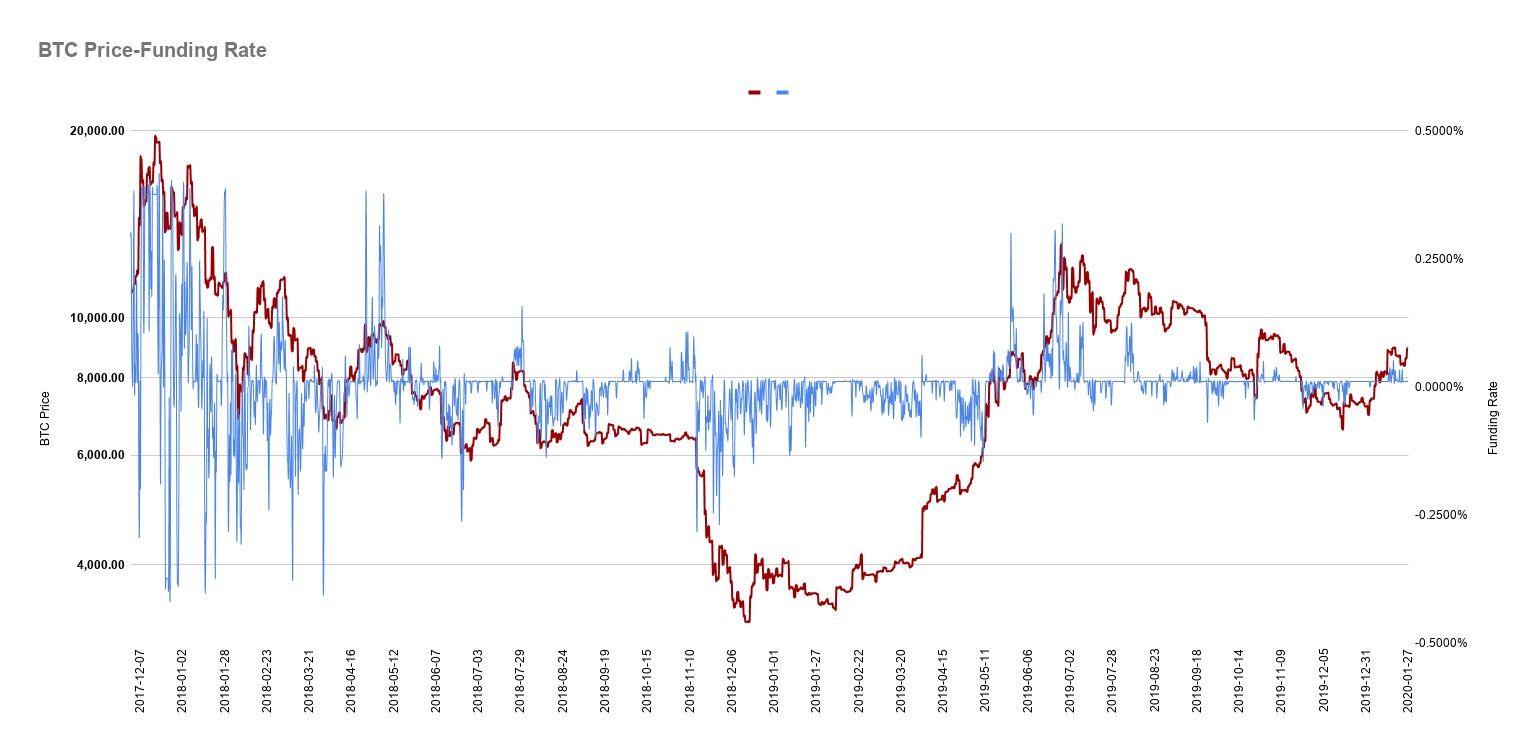

また中期のトレンド指標として資金調達率を考慮する手もあります。

そもそも資金調達率が極端に変動する相場とはどのような相場でしょうか?通常クレバーな参加者が多い場合はコスト面から資金調達率が平均へ収束する傾向があります。

しかし相場に新規参入者やトレーディング知識がない層が増加すると、そもそも資金調達率を理解しないままトレードしている参加者も増加してきます。

上記チャートに表示されている薄い赤線が資金調達率です。冷静さを欠いたような変動をしている時がありますよね。

この時期は上記に書いたように理解していないトレーダーの増加をイメージし、順張りでトレードする・・・・という方法もあります。

資金調達率を組み合わせて

ただ上記にも書いたように資金調達率は万能の指標ではありません。他の需給指標と組み合わせて使うのが基本です。

例えばOI(未決済建玉)をチェックして加熱相場か閑散相場かを判断します。

閑散相場であれば資金調達率の高騰がすぐに是正される(逆張り相場)加熱相場であれば勢いは止まらずしばらく資金調達率は落ち着かない(順張り相場)というような使い方です。

OIについてはこちらの記事をどうぞ。

また、BitMEXのブログにも資金調達率を使ったトレーディング手法が掲載されています。

色々分析して自分なりの指標にするのがいいでしょう。過去の資金調達率はこちらからダウンロードできるのでエクセルやスプレッドシートなどでチャート化できます。

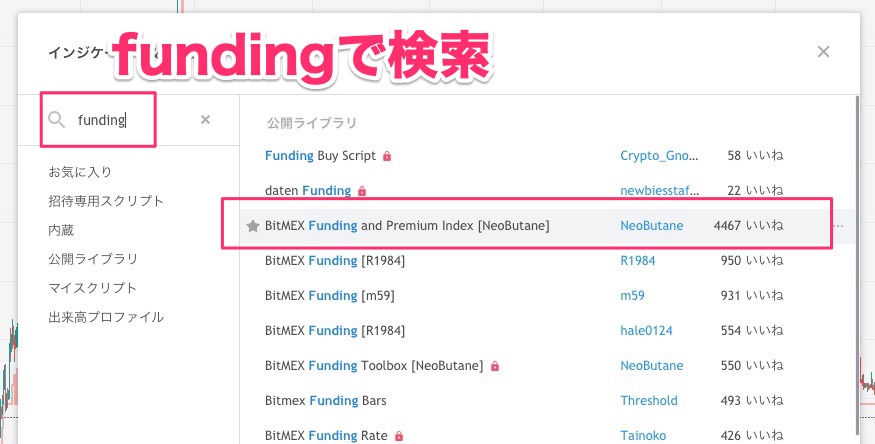

Trading Viewのチャートに資金調達率を表示する

Trading Viewというチャートツールを使っている人はインジケータで表示できます。

インジケータ追加画面で「Funding」と検索すればBitMEXの資金調達率を表示するものがいくつも出るので使いやすいものを選びましょう。

BitMEX Funding and Premium Indexというインジケータがシンプルで使いやすいです。

また資金調達率のリアルタイム変動をチャートに表記してくれるインジケータもあります。名称は「BitMEX Funding Visual by Mcrypt28」です。

自分のインジケータに使われているコードが読めないので日本人が開発したインジケータを使っています。

仮想通貨トレーダーに有用なツールをTainoco氏が作成したものです。

インジケータを買うか彼の限定グループに参加すればもらえます。https://note.com/tainoco

以上、資金調達率の解説とトレードに活かす方法でした。

(アカウント作成から6ヶ月経過してると手数料割引が無くなっていますのでぜひ!)